【就活生必見】電力の業界研究|事業構造・将来性・働き方など徹底解説

電力業界は大企業が多く、大企業志向の強い学生から根強い人気を誇ります。2011年の福島第一原発事故や電力自由化によってもその流れはかわらず、相変わらず文系・理系問わず圧倒的な人気を誇っています。また、電力業界=安定しているという印象を持っている学生も多く、内定者の多くも有名私大・旧帝大などの難関大学出身者が大半を占めます。なので大切なことは、電力業界についてどれだけ正しく理解し、その上で自分の強みや頑張ったことを、電力業界でどう活かせるかを具体的にイメージし面接官に伝えることが重要です。この記事では電力業界の業界研究を有価証券報告書やシンクタンクのレポートをもとに、詳しくわかりやすく説明しております。この記事を読めば、電力業界の業界研究は完了するでしょう。ぜひ最後まで読んで、電力業界の就活に挑みましょう。

電力業界とは

この章では電力業界の以下について、解説していきます。

- 業界構造

- 将来性

- 業界分類

- 最新トレンドについて

ぜひ、参考にしてみてください。

業界構造

発電・送配電・販売

電力事業は、人々の経済活動や日常の生活を根底から支える社会インフラであり、基幹産業です。電力事業の基本的なビジネスモデルは発電・送配電・販売です。

発電とは火力発電、水力発電、原子力発電などによって電力を生産する、つくる工程で、送配電は送電と配電からなっています。送電は電力を変電所まで運ぶ工程、配電とは変電所から電力を各家庭やビル、工場などに届ける工程、販売は文字通り電力を売る工程です。このようにして見ると電力事業は他の業界と基本的なビジネスモデルは変わらないことがわかります。

電力会社のビジネスモデルは発電・送配電・販売です。発電方法には火力発電、水力発電、原子力発電などがあります。火力発電の場合はガスや石油などを燃やして電力を起こしますが、日本の国土は天然資源に恵まれないので、海外からの輸入に頼っています。各社とも燃料の調達部があり、海外から天然資源を輸入しています。出来るだけ安く天然資源を調達することが利益を出すために必要ですので、燃料の価格変動や為替の変動を常に注視しています。

火力発電、水力発電、原子力発電などで電力を生産します。電力を生産することを発電といいます。しかし、発電所で生産された電気は電圧が極端に高いので、そのまま各家庭や工場などに送ることはできません。したがって、生産された電力は一度変電所に送られます。変電所で高い電圧を低くして、一般市民のもとに届けられます。この電力を運ぶ、届ける工程を送電・配電といいます。

変電所にも一次変電所と二次変電所があります。変電所を通るごとに電圧は低くなります。電圧を低くしながら、用途に応じて高い電圧の電力や低い電圧の電力を消費者の元へ配電しています。一次変電所を通った電力は未だに電圧が高いので、多くの電力を消費する工場などに送配電されます。

各家庭やビル、電車、小規模工場などへ配電される前にさらに二次変電所を通過します。二次変電所を通過した電力はそのまま消費者のもとに送られるわけではなく、一度配電用の変電所へと届けられます。配電用の変電所からは大型の住宅団地や小規模工場などに電力が配電されます。配電用の変電所からさらに柱上変圧器(電柱に付けられている変圧器)へ電力を配電し、電圧を下げます。柱上変圧器を通過すると電圧はさらに下がります。この電圧がかなり下がった電力を各家庭に配電します。このように発電から配電まで複数回の降圧を経て、一般の消費者の元へと供給されるのです。

電力事業で利益を出すには消費者が支払う電気代よりもコストを抑える必要があります。電気事業のコストは燃料などの購入費用、発電のコスト、全国へ送配電するコスト、管理コストです。このうち発電のコストが全体のコストの半分以上を占めます。そして送配電のコストが全体の30%程度です。したがって、効率の良い発電の方法や燃料効率の良い最新の発電所を保有することでコストを抑制して、利益を上げることができます。

市場規模・将来性

市場規模

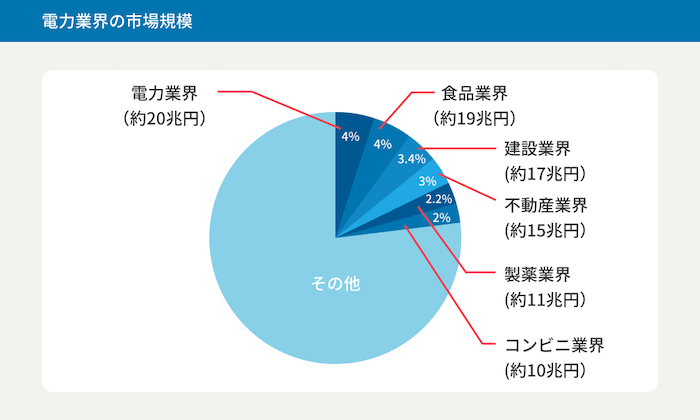

2019年-2020年の電力業界の市場規模(主要対象企業12社の売上高の合計)は21兆4,141億円となっています。2000年代以降の市場規模の推移を見てみると、一時的に市場が縮小した時期はありましたが、一貫して拡大しています。

日本のGDPは約500兆円と言われていますので、約4%を占める巨大産業です。例えば、同じく巨大産業と言われている食品業界は約19兆円、建設業界は17兆円、製薬業界は11兆円、不動産業は15兆円ですので、いかに電力業界の市場規模が大きいかがわかります。さらに身近な例でいうと、コンビニ業界は今や人々の生活に欠かせない生活インフラとなっています。日本全国に5万5,000店舗が存在すると言われているコンビニ業界ですが、市場規模は10兆円です。電力業界はこれらの市場規模を遥かに上回り、いかに人々の生活に無くてはならない基幹産業であるかがわかります。

それではなぜ電力業界はこのように巨大産業になってのでしょうか?主な理由は2つあります。

1つ目は日本の電力消費が旺盛であることです。日本は戦後復興期、高度経済成長時代を通して電力需要が右肩上がりで増加しました。オイルショックが起こった1973年から現在まで日本人の電力消費量は3倍以上に増加しています。経済の飛躍的な発展とそれに伴う産業界の電力需要の増大、利便性を追求する国民のライフスタイルの変化、エアコンなど生活機器の発達、世帯数の増加、個人消費の伸びなど様々な要因を背景として電力消費量は増えたです。

2つ目は電力業界が規制産業であり、ある意味既得権益化しているからです。人々が電力会社を選択する際には電気事業法という法律で定められた一般電気事業者10社から選択するいしかありませんでした。これは東京電力や関西電力、中部電力などの事業者で、地域の電力需要をほとんど独占していました。極めて閉鎖的な寡占市場において一般の業界のような競争原理が働かず、電力会社に対する電力価格の引き下げ圧力がない状態が続いていました。

そのため、電力料金は高止まりし、電力業界は多くの利益を上げることに成功したのです。また、電力料金の設定は非常に独特で、総括原価方式という手法が採用されていました。これは電力会社がコストを積み上げた上で利益を上乗せして電力を販売する方法であり、もともとは生活インフラである電力会社の倒産を防ぐための措置でしたが、既得権益化して、巨額の富を電力会社にもたらしました。

このような状況で、市場規模は拡大してきましたが、顧客満足度を高めるためのサービスの品質向上も実施されておらず、イノベーションが起こらない閉鎖的な業界でした。

電力自由化によって競争激化へ

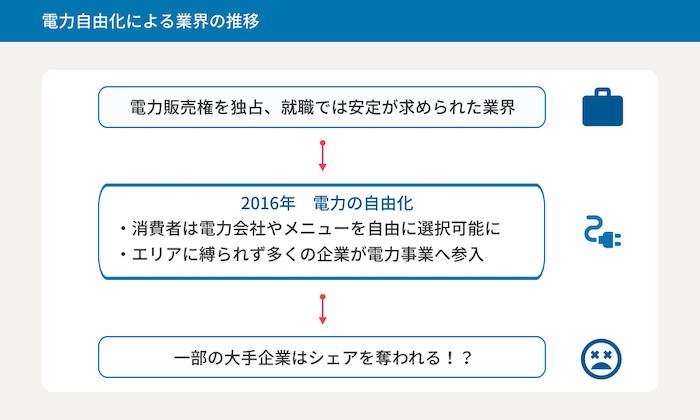

電力業界と言えば電力の販売権を独占しており、多くの学生が「安定」を求めて就職する業界でした。従来は地域によって電力を販売できいる会社が決まっており、首都圏であれば東京電力が電力の販売を独占し、競争原理が働かない業界でした。

しかし、2016年の電力自由化によって、状況は一変します。電力自由化とは電気の小売業への参入が全面自由化され、家庭や商店も含む全ての消費者が、価格やサービス内容を比較して、電力会社や料金メニューを自由に選択できるようになることです。つまり、ライフスタイルや価値観に合わせ、電気の売り手やサービスを自由に選べるようになったのです。この電力自由化によって、多くの企業がエリアに縛られることなく電力事業に参入したのです。

この電力自由化によって多くの企業が電力事業に参入したので、東京電力や関西電力、中部電力などの従来の大手電力会社はシェアを奪われる立場にあります。実際に多くの消費者がより安いプランの提供している電力会社に切り替えています。

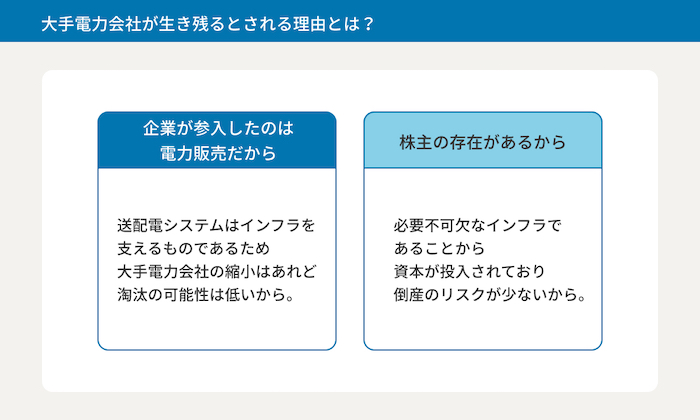

それでは、従来の大手電力会社は淘汰されてしまうのでしょうか?これについては議論がありますが、生き残るのではないかと見られています。理由は主に2つあります。

1つ目は電力自由化によって、多くの企業が参入したのはあくまでも電力の販売です。大手の電力会社は未だに日本全国に広大な送配電ネットワークを保有しています。送配電システムが日本の電力インフラを支える必要不可欠な存在であることに変わりはありませんので、送配電部門を有する大手電力会社は縮小はするものの淘汰されることは無さそうです。

2つ目は株主の存在です。電力事業は社会インフラであり、人々の生活に無くてはならない存在ですので、政府や地方自治体の資本が投入されています。盤石な財務基盤を有する大手電力会社が倒産してしまうリスクは小さいと言えそうです。

業界の分類

大手電力会社

大手電力会社は公式には「一般電気事業者」と呼ばれ、全部で10社あります。東京電力、関西電力、中部電力、東北電力、九州電力、中国電力、四国電力、北海道電力、北陸電力、沖縄電力の10社です。大手電力会社は戦後から電力自由化までの長期に渡って、担当の地域において電力の供給権を独占していました。

小売電気事業者

小売電気事業者とは日本の電気事業法ので規定された電気事業社です。2016年に電力自由化によって小売電気事業を営むために経済産業大臣の登録を受けた事業者です。全部で600を超える事業者が存在します。有名な事業者では株式会社Looop、楽天電気などがあります。

最新のトレンド

厳しい原子力規制

天然資源に恵まれない日本にとって原子力発電は切り札とされてきました。政府は半世紀以上にわたって原子力発電を主力電源とすることを目指してきましたが、2011年の東日本大震災による東京電力福島第一原発事故をきっかけに、原子力発電の安全性に疑義が投げかけられて、政府の原子力発電政策は凍結となりました。政府は原子力発電を火力発電にシフトさせつつ、既にある原子力発電所については再稼働を目指しています。

しかし、2020年10月現在、地元住民の同意を得て、再稼働した原子力発電所は33基中3基となっています。これら3基はすべて西日本側に集中しており、東日本では再稼働している原子力発電所はありません。原子力発電で足りない電力は火力発電で補っている状態ですが、海外からの天然資源の輸入に頼っているため貿易赤字の拡大を招いており、政府としては一刻も早く原子力発電所を再開したい考えです。

また、原子力発電所については再稼働以外にも他の課題があります。電力会社は航空機の衝突などのテロを想定し、原子炉を安全に停止するためにテロ対策施設の設置が義務付けられています。テロ対策施設とは原子炉への注水設備、バックアップ設備などですが、これらの設置が間に合わない場合には原子力発電所の稼働を停止しなければなりません。この規制の影響を受けて、九州電力では2020年3月から2基の原子力発電所が停止し、また、関西電力でも2020年11月から原子力発電所の稼働数がゼロになりました。

電力会社としては原子力発電所の稼働再開によって電気料金の値下げを図りたい方針でしたので、難しい経営を強いられています。また、これら原子力発電所の稼働停止は電気料金の値上げという形で国民に転嫁されます。

電力自由化

電力業界ではそれまで、発電・送配電・販売をすべて、以前は地域で決められていた電力会社が特定の地域を独占していた「自然独占」の状態にありましたが、2016年4月から始まった電力自由化によって、電気事業に置ける市場参入記載が撤廃され、大手電力会社の垂直統合型の独占が終了し、消費者は新たに参入した電力事業者も含めて電力会社を自由に選択できるようになりました。これによって、電力業界に市場競争原理が導入され、電気料金の引き下げや商品やサービスの質の向上が期待されています。

実は電力自由化は1995年の電気事業法の改正から始まっています。この際に「発電」部門が自由化され、発電事業への新規参入が原則的に自由になりました。そして、今回の2016年の「販売」の自由化によって各家庭や小規模工場などの消費者も対象になり、ガスや石油、通信などの異業種から電力事業への参入が相次いでいます。

新規参入した「新電力」と呼ばれる小売電気事業者が市場に増加し、2020年7月時点で家庭向けの電力販売シェアは17%に拡大しました。その後も参入する事業は増え続け、2020年9月時点で672の事業者が電力小売事業に参入しています。

また、2016年の電力の販売の自由化に続き、「送配電」の自由化が2020年4月より実施され、大手電力会社の発電と送配電部門が別会社に分離されました。これによって、従来の電力会社だけではなく、新たに市場に参入した事業者も公平に送配電設備を利用できます。

電力事業は発電・送配電・販売で構成されていますが、このように1995年に「発電」が、2016年に「販売」が、そして2020年に「送配電」が自由化されています。

電力の自由化は電力会社の競争原理を刺激し、サービスや料金面の改善が促進されますが、顧客獲得競争の激化によって、生活インフラである電力会社の収益の不確実性が増していることが新たな問題となりつつあります。

再生可能エネルギー

地球温暖化防止や脱炭素化の流れの中で世界各国で従来のエネルギー源から再生可能エネルギーへの移行が進んでいますが、先進各国に比べて、日本は遅れをとっているのが現状です。再生可能エネルギーの分野で太陽光発電では唯一世界一を誇っていましたが、ドイツに抜かれて、政策の甘さが批判されていました。

日本では再生可能エネルギーの導入率は2018年で17%にとどまっています。政府は2030年の電源構成について、導入水準を40%に引き上げる目標を掲げており、再生可能エネルギー導入推進は急務です。また、原子力発電の稼働が減り、火力発電が中心の日本では発電に必要な資源のほとんどを輸入に頼っており、地球温暖化防止や脱炭素化だけではなく、安定的なエネルギー供給のためにも再生可能エネルギーの導入は有効な手段と見られています。

しかし、現状では東日本大震災の影響で原発が停止し、火力発電の割合は2010年の65%から85%まで増加しています。上述のように天然資源にほとんどを海外からの輸入に頼っている状況では燃料価格が高くなり、貿易収支を圧迫しています。

一方で、再生可能エネルギーに課題がないわけではありません。導入には既存の電力源よりもコストがかかるほか、太陽光発電や風力発電は季節や天候によって発電量が変動するので、安定供給に課題があります。

電力業界の主要会社を比較

ここでは電力業界の中から

- 東京電力ホールディングス

- 関西電力

- 中部電力

を取り上げて解説していきます。それぞれの企業の強みなどが明確にわかるようになります。それぞれの企業での面接アピールポイントの参考にしてみてください。

東京電力ホールディングス

東京電力ホールディングスはは国内の販売電力量の約3分の1を供給する電力業界最大手の電力会社です。従業員数、利益、総資産ともに電力会社で最大手です。「実質国営化」と言われるように国の資本が入っており、事業内容も公的要素が強いです。

東京電力ホールディングスは1883年に設立された「東京電燈(株)」を前身とします。1887年に電気事業を開始し、以来人々の生活インフラとして電力の安定供給に努めてきました。戦後復興期や高度経済成長時代の電力消費量の拡大を支え、1951年に東京電力として事業を開始しました。2011年の東日本大震災による福島原子力発電所の事故以来、福島原子力事故の責任を全うし、世界最高水準の安全確保と競争の下で安定供給をやり抜く」ことを企業の使命としています。

2016年にはホールディングカンパニー制に移行し、事業部門を「東京電力フュエル&パワー(株)」、「東京電力パワーグリッド(株)」、「東京電力エナジーパートナー(株)」の3つの事業会社に分社化しました。

ポジショニング/強み/特徴

東京電力は総資産、利益、従業員数ともに電力業界最大手の電力会社です。東日本大震災の福島第一原発事故を契機として経営が悪化しましたが、首都圏を中心に電力の安定供給を担っており、販売電力量は国内の3分の1にのぼります。

信頼性の高い設備と高度な技術力により、年間の停電回数、時間ともに世界トップクラスの安定性を維持しています。また、低炭素社会の実現に向けて、発電時にCO2を排出しない原子力発電所の安全・安定運転や、火力発電の効率的な運用など様々な取り組みを行っています。

収益の柱

2020年3月期有価証券報告書によれば、当社グループ(当社及び当社の関係会社)は、当社、子会社9社及び関連会社11社(2020年3月31日現在)で構成され、電気事業を中心とする事業を行っています。セグメントは電力事業の単一セグメントですが、細かい事業内容と関連会社の関係は以下のとおりです。

東京電力ホールディングス㈱

電気事業

関係内容:経営戦略の策定

東京電設サービス㈱

送・変電設備の巡視・点検及び保修

関係内容:送電・変電設備等の保守の委託

東電タウンプランニング㈱

配電設備の建設・保全、電柱広告の販売・管理、地中化・地域開発におけるコンサルト・工程調整

関係内容:配電設備の建設・保全の委託

東電用地㈱

電柱敷地業務、送電線用地など東電保有土地の管理、送電線用地の取得

電柱敷地業務・土地管理の委託

テプコ・ソリューション・アドバンス㈱

営業関連業務(電気料金の計算・収入管理等)、屋内配線調査

関係内容:営業関連業務の委託

東電物流㈱

配電用諸資材の運搬、資材倉庫等の管理

関係内容:配電用資材の管理・輸送の委託

2019年度末より世界的に流行している新型コロナウイルス感染症が経済や暮らしに影響を与える中、2019年度当社エリア電力需要への影響は軽微でした。全て新型コロナウイルス感染症の影響と断定することはできませんが、2020年度4・5月累計の当社エリア電力需要は前年同月比で7%程度減少しました。

今後、電力需要の減少が継続する可能性があります。

業績動向

2020年3月期有価証券報告書によれば、当連結会計年度の売上高は、前連結会計年度比1.6%減の1兆7,598億円となりました。エリア需要は、前連結会計年度比1.8%減の2,698億kWhとなりました。

経常利益は前連結会計年度比2.4%増の1,166億円、税金等調整前当期純利益は同12.3%減の999億円となりました。ここから、法人税、住民税及び事業税280億円、法人税等調整額△68億円、非支配株主に帰属する当期純利益1億円を加減した親会社株主に帰属する当期純利益は、前連結会計年度比7.5%減の785億円となりました。

関西電力

関西電力は東京電力と並ぶ業界最大手の電力会社であり、関西の財界を代表する主要企業です。関西電力は本社を大阪府大阪市に置いています。東京電力と同様に1951年の電気事業再編で誕生しました。1970年に美浜原子力発電所の運転を開始したことに象徴されるように原子力発電による発電率が約55%となっています。

電気の販売量は国内第三位となっていますが、原子力発電の依存度が高いため、原子力発電設備の利用率低下によって経営は悪化しています。近畿地方がメインの電力供給先ですが、富山県に最大出力30万kW超の大型の水力発電所を保有しています。

ポジショニング/強み/特徴

関西電力は関西地方を代表する大企業であり、関西の方には馴染みの深い会社です。東京電力に次ぐ業界第2位の電力会社であり、近畿地方2府4県と福井県、三重県、岐阜県の一部に電気を供給しています。

関西地方は原子力発電への依存度が高いのが特徴であり、原子力発電所を9基保有していますが、稼働停止により収益は悪化しています。原子力発電所の稼働停止による収益悪化を補うために海外事業やこれまでの電気事業のノウハウや技術を活かした発展途上国への電気事業及びコンサルティング事業、情報通信事業に注力しています。

収益の柱

2020年3月期有価証券報告書によれば、当社及び当社の関係会社は、157社(うち連結子会社80社、非連結子会社14社、関連会社63社)となっています。

セグメントは

- 総合エネルギー・送配電事業

- 情報通信事業

- 生活・ビジネスソリューション事業

の3つに分かれています。

総合エネルギー・送配電事業

電気やガス、ユーティリティサービスなどの総合的なエネルギー・ソリューションを提供する

情報通信事業

総合的な情報通信サービスを提供する

生活・ビジネスソリューション事業

不動産関連サービスや生活・ビジネス関連サービスの提供を行う

さらに事業区分は以下に区分されます。

- 電気事業

- ガス・その他エネルギー事業

- 情報通信事業

- 生活・ビジネスソリューション事業

電気事業

売上:2,688,870百万円

ガス・その他エネルギー事業

売上:555,289百万円

情報通信事業

売上:265,862百万円

生活・ビジネスソリューション事業

売上:169,335百万円

業績動向

2020年3月期有価証券報告書によれば、当社グループの主たる事業である電気事業では、当連結会計年度の小売販売電力量は、冬場の気温が前年度に比べて高く推移し、暖房需要が減少したことや、契約電力が減少したことなどから、1,129億9千万kWhと前連結会計年度に比べて4.1%の減少となりました。

収入面では、ガス・その他エネルギー事業の売上高が増加したものの、電気事業において、小売販売電力量の減少や電気料金の値下げにより電灯電力料収入が減少したことに加え、地帯間・他社販売電力量の減少により地帯間・他社販売電力料収入が減少したことなどから、売上高は3,184,259百万円と、前連結会計年度に比べて123,401百万円の減収(△3.7%)となりました。

一方、支出面では、ガス・その他エネルギー事業の売上の増加に伴い費用が増加したものの、経営効率化により徹底した諸経費の節減に努めたことに加え、小売販売電力量および地帯間・他社販売電力量の減少ならびに為替・燃料価格の変動により燃料費が減少したことや、減価償却方法の変更等により減価償却費が減少したことなどから、営業費用は2,977,303百万円と、前連結会計年度に比べて125,504百万円の減少(△4.0%)となりました。

この結果、当連結会計年度の営業利益は206,956百万円と、前連結会計年度に比べて2,102百万円の増益(+1.0%)、経常利益は211,541百万円と、前連結会計年度に比べて7,905百万円の増益(+3.9%)となりました。親会社株主に帰属する当期純利益は130,002百万円と、前連結会計年度に比べて14,925百万円の増益(+13.0%)となりました。

中部電力

中部電力は東京電力や関西電力と同様に1951年に誕生した電力会社です。愛知県、長野県、岐阜県、三重県、静岡県などの中部地域に電力を供給する中部財界の中核を担う企業です。本社は愛知県名古屋市東区東新町にあります。

2020年4月に原子力事業や再生可能エネルギー事業、グループ経営管理を担う「中部電力」、一般送配電事業を担う「中部電力パワーグリッド」、販売事業を担う「中部電力ミライズ」の3社へ分社しました。

ポジショニング/強み/特徴

中部電力は中部電力を中心に電力事業を行ってきた電力会社であり、所有設備や事業規模などは申し分なく、原子力発電の安全性向上や電力安定供給のための研究開発にも力を入れています。電力自由化のなかで東京電力と業務提携をしています。他の大手電力会社と同様に原子力発電に力を入れており、浜岡原発にある3基を保有していますが、東日本大震災を契機として稼働が停止しています。

電力事業以外にも小企業に対して、オンラインセミナーや広告作成などのサポートをするサービスをおこなっています。

収益の柱

2020年3月期有価証券報告書によれば、当社グループは,当社,子会社35社及び関連会社41社(2020年3月31日現在)で構成され、電気事業及びガスやオンサイトエネルギーなどを供給するエネルギー事業をコア領域として,国内事業で培ったノウハウを活かした海外エネルギー事業、電気事業に関連する設備の拡充や保全のための建設、資機材供給のための製造など、さまざまな事業を展開しています。

事業環境が大きく変化する中,発電・送配電・小売の各事業分野において,迅速かつ柔軟に対応する自律的な事業体制を構築するため、2016年4月にカンパニー制を導入し、「発電」、「電力ネットワーク」、「販売」の3つのカンパニーを設置しています。

この体制の下、以下の3つのセグメントを保有しています。

- 販売

- 電力ネットワーク

- JERA

販売

ガス&パワーを中心とした総合エネルギーサービスの展開

売上高:2兆6,603億円

電力ネットワーク

電力ネットワークサービスの提供

売上高:7,507億

JERA

燃料上流・調達から発電,電力・ガスの卸販売

売上高:712億円

業績動向

2020年3月期有価証券報告書によれば、売上高(営業収益)は,販売電力量の減少はあったものの燃料費調整額の増加に加え、再生可能エネルギー特別措置法に基づく賦課金や交付金の増加などから、前連結会計年度と比べ308億円増加し3兆659億円となりました。

経常利益は、販売面での競争影響はありましたが、グループを挙げた経営効率化に努めたことや燃料価格の変動が電力販売価格に反映されるまでの期ずれ影響が差損から差益に転じたことなどから、前連結会計年度と比べ788億円増加し1,918億円となりました。この結果、親会社株主に帰属する当期純利益は、前連結会計年度と比べ840億円増加し1,634億円となりました。

あらゆる疑問を匿名で質問できます

約90%の質問に回答が寄せられています。